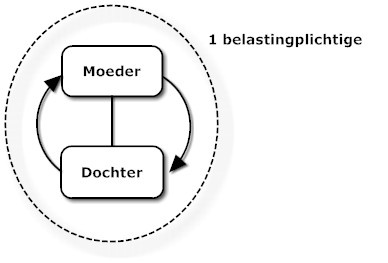

Fiscale eenheid

De Wet op de Vennootschapsbelasting 1969 kent in art. 15 e.v. een bijzondere regeling voor holdingstructuren, die verder wordt uitgewerkt in het Besluit Fiscale eenheid 2003. Indien tenminste 95% van het juridisch en economisch eigendom van de aandelen in een dochtermaatschappij in het bezit zijn van een moedermaatschappij, kan (indien tevens wordt voldaan aan een aantal overige voorwaarden) op verzoek en met instemming van de inspecteur de belasting worden geheven alsof er maar één belastingplichtige is. Per 1 januari 2013 moet het aandelenbezit van de moedermaatschappij tevens tenminste 95% van de statutaire stemrechten in de dochtermaatschappij vertegenwoordigen. Er wordt bij een fiscale eenheid slechts één aanslag opgelegd, ten name van de moeder. De winst die door de dochter wordt behaald, wordt fiscaal aan de moeder toegerekend. Het Hof van Justitie van de Europese Unie heeft in 2014 bepaald dat een fiscale eenheid ook mogelijk moet zijn tussen een in Nederland gevestigde moeder- en kleindochtermaatschappij als de dochtermaatschappij ('tussenmaatschappij' die geen deel uitmaakt van de fiscale eenheid) niet in Nederland is gevestigd (EU/EER). Ook moet een fiscale eenheid gevormd kunnen worden tussen in Nederland gevestigde zustermaatschappijen met een in het buitenland (EU/EER) gevestigde moedermaatschappij ('topmaatschappij' die geen deel uitmaakt van de fiscale eenheid).

Herstructurering

De fiscale eenheids-regeling kan voor de ondernemer verschillende voordelen hebben en kan tevens worden gebruikt als herstructureringsfaciliteit. Transacties binnen de fiscale eenheid zijn fiscaal gezien niet zichtbaar. Activa of ondernemingen kunnen geruisloos worden overgedragen. Voordelen:

- verticale verrekening winsten en verliezen van alle tot de fiscale eenheid behorende maatschappijen (binnensjaars)

- mogelijkheid fiscaal geruisloze reorganisaties binnen de fiscale eenheid

- bij vereenvoudiging vennootschapsstructuren

- bij opzetten structuren met een tussenholding

- onderlinge vordering- en schuldverhoudingen fiscaal onzichtbaar

- slechts één aangifte vennootschapsbelasting

- geen winstneming op intercompany-transacties

Er kunnen echter ook nadelen optreden:

- er kan maar één keer gebruik worden gemaakt van het 20%-tarief

- voor de investeringsaftrek worden de investeringen van deelnemende vennootschappen bij elkaar opgeteld

- alle vennootschappen zijn hoofdelijk aansprakelijk voor de totale belastingschuld

- beperkt/geen tegenbewijs mogelijk bij herstructurering

- sanctietermijn van 6 jaar leidt vaak alsnog tot heffing bij ontvoeging

De fiscale eenheid kan worden aangevraagd voor verschillende rechtsvormen, maar niet voor de open CV. Ook een in Nederland gevestigde vaste inrichting van een buitenlandse vennootschap kan tot een Nederlandse fiscale eenheid worden gerekend.

Lees ook

Aandelenkapitaal

Maatschappelijk en geplaatst kapitaal, aandelenuitgifte en overdracht

BTW-nummers checken

Verifiëer online de geldigheid van BTW-nummers

BTW registratie (DE)

Registreren voor BTW in Duitsland.

SSL beveiligd bestellen

Uw online bestelling via een beveiligde verbinding